相続についての法律制度の中には、民法と相続税法の相続財産を巡る取扱に違いがある等、理解するのは難しいものとなっていますが、基本的な知識を手軽に得ることができるように解りやすく解説しています。

遺留分制度

遺留分とは、一定範囲の相続人のために法律上必ず留保(遺留)しなければならない遺産部分です。遺言の自由を一定限度で制限するものといえます。

基本的には、遺言書の内容は尊重されるべきです。しかし、それを貫くと、たとえば「自分が死んだらお世話になった知人に全財産を譲る」といった遺言書が作られてしまうと残された家族が住む家を失って生活にも困るという事態も生じかねません。

そこで、民法は、遺言によっても奪うことのできない最低限相続できる財産として遺留分を保証しているのです。

遺留分を有する相続人を遺留分権利者といいます。遺留分権利者は、被相続人の配偶者、子(子の代襲者、再代襲者を含みます)、直系尊属です。兄弟姉妹には遺留分はありません。胎児も生きて生まれれば、子としての遺留分を持ちます。

なお、相続放棄や廃除によって相続権を失った者には遺留分もありません。ただし、廃除の場合には代襲相続が開始しますので、代襲者が遺留分権利者となります。

相続人は、相続開始前には、家庭裁判所の許可を得なければ遺留分を放棄することはできません。相続開始後であれば、自由に放棄することができます。

被相続人の生前(=相続開始前)に遺留分を放棄しようとする場合の手続は次のとおりです。

家庭裁判所に、誰の相続についての遺留分を放棄したいか、遺留分を放棄したい簡単な理由などを記載して遺留分放棄の許可の審判を申し立てます。これに対して、裁判所から、放棄を認めてよいかどうかを判断するために書面で照会される場合もあります(申立書は本当に自分の意思によるものかどうかなどの確認)。

遺留分の許可の審判が確定すると、遺留分放棄の効果が生じます。相続開始時に遺留分の侵害があっても放棄の限度で遺留分減殺請求権は発生しません。

ただし、遺留分の放棄をしても、相続の放棄をしない限り相続権は失われません。したがって、遺留分を侵害する遺贈がなされていた場合、遺留分を放棄していれば遺留分減殺請求をすることはできませんが、相続権を有するため、遺産分割により相続財産を取得することは可能です。

遺留分減殺請求は、遺留分権利者が相続の開始及び減殺すべき贈与・遺贈のあったことを知った時から1年以内に行使しないと時効により消滅します。また、相続開始時から10年を経過したときも消滅します(除斥期間)。

「減殺すべき贈与・遺贈のあったことを知った時」と言えるためには、贈与や遺贈が自分の遺留分額を侵害しているため、減殺の対象となることまで知っている必要があると解されています。

これは、単に贈与または遺贈の事実を知ったというだけでその時から1年で遺留分減殺の権利主張の機会を失わせるのは遺留分権利者に酷な結果となりかねないからです。

遺留分についての事件は、相続に関する紛争ですから、家庭裁判所の調停を行うことができます。家庭裁判所の調停を行うことができる事件は、地方裁判所に訴訟を提起する前に、まず家庭裁判所の調停を受けることとされています。

申し立てる裁判所は、相手方の住所地または当事者が合意で定める家庭裁判所です。

ただし、遺産分割の調停とは違い、話合いがつかず調停不成立となった場合は、家庭裁判所の審判手続に移行するのではなく、地方裁判所に訴訟を起こして解決すべきことになります。

もっとも、相続人間で対立が激しく、調停を申し立てても到底成立する見込みがないような場合には、いきなり地方裁判所に訴訟を提起することもあり、このような訴訟提起も認められています。

民法は、遺留分が相続財産のうちどの範囲で認められるかについて、遺留分権利者である共同相続人の全体が有する相続財産全体に対する割合として定めています。これを総体的遺留分といいます。

総体的遺留分の割合は、だれが相続人であるかによって異なります。

(1) 直系尊属のみが相続人の場合

被相続人の財産の3分の1

(2) それ以外の場合

被相続人の財産の2分の1

それ以外の場合とは、具体的には、次の場合です。なお、兄弟姉妹には遺留分は認められていません。

(1) 相続人が直系卑属だけのとき

(2) 相続人が直系卑属と配偶者のとき

(3) 相続人が配偶者のみのとき

(4) 相続人が配偶者と直系尊属のとき

ただし、上記の割合は、昭和56年1月1日以後に開始した相続について適用される割合です。

相続人各自の遺留分は、総体的遺留分の割合に各相続人の法定相続分の割合を乗じて求めます。これを個別的遺留分といいます。

たとえば、被相続人である夫が相続財産すべてを第三者に遺贈するという遺言を残して死亡し、相続人が妻と子2人の場合、総体的遺留分の割合は2分の1ですから(上記②)、妻の遺留分割合は4分の1(1/2×1/2)、子供たちの遺留分割合はそれぞれ8分の1(1/2×1/4)となります。

被相続人Aが死亡し、Aの相続人は妻と長男の2人です。Aは、「Aの遺産すべてを妻に遺贈する」旨の遺言を作成していました。Aの相続財産は、3,000万円の不動産だけで、相続債務はありませんでした。

長男が母親に対して、遺留分の権利を行使した場合の効力はどうなりますか。

平成30年改正法が施行される前は、遺留分減殺請求権を行使すると、遺贈や贈与は、遺留分を侵害する限度で効力が失われるとされていました。その結果、遺留分減殺の請求があると、目的物について、相続人間に共有関係が生じていました。

設例のケースでは、長男の遺留分割合は1/4ですから、長男は、遺言によって、750万円の遺留分侵害を受けています。

長男が母親に遺留分減殺の請求をすると、遺贈は遺留分を侵害する限度で効力を失うので、不動産について、母親が持分3/4、長男が持分1/4の割合で共有状態となります。

そして、この共有状態を解消するためには、共有物分割という手続をとる必要がありました。

ただし、遺留分減殺請求を受けた母親は、現物(設例では不動産の持分1/4)を返還するのが原則ですが、これに代わる価額で弁償することも許されていました。他方、長男の方から母親に対して、現物ではなく価額で弁償せよ、と請求する権利は認められていませんでした。

このように、価額弁償がなされない限り共有状態が生じるということになると、目的物の処分や利用に大きな制約を受けることになります。また、被相続人が営んでいた事業の株式や事業資産まで事業の後継者と他の相続人との共有になってしまい、事業の承継がスムーズにいかなくなってしまうという弊害がありました。

そこで平成30年改正法は、遺留分を侵害された者に認められる権利を、従来の「遺留分減殺請求権」から「遺留分侵害額請求権」と名称を変え、その効果を、遺留分を侵害された額に見合うだけの金銭を請求することのできる権利(金銭債権)と変更しました。

具体的には、設例のケースでは、長男が母親に遺留分侵害請求権を行使すると、遺留分が侵害された額に相当する金銭債権として750万円を請求する権利が発生することになります。

遺留分の請求を受けた受遺者・受贈者がすぐには支払に応じられないときはどうしたらよいですか。

平成30年改正法により、遺留分請求の効果が金銭債権の請求権に変わりました(Q 遺留分請求の効力)。その結果、受遺者は、遺留分の請求を受けると、これに相当する金銭債務を負うことになります。

受遺者が金銭での支払いを望まない場合でも、金銭の支払いに代えて、遺贈または贈与を受けた現物を給付するというやり方は認められません。受遺者にこのような選択権を認めると、遺留分権利者が、不要な財産を押し付けられることになりかねないからです。

しかし、遺留分権利者から金銭請求を受けた受遺者等がただちに金銭を準備することができるとは限りません。たとえば、被相続人から遺贈された財産がすぐには金銭化できないような不動産だけだということもあり得ます。

このような場合に、遺留分権利者から支払請求を受けたときにすぐに応じないと支払遅延となり、遅延損害金が発生するということになると、受遺者等に酷な結果となります。

そこで、平成30年改正法は、受遺者等がただちに金銭の支払請求に応じることができないときは、裁判所に請求して、金銭債務の全部または一部の支払いについて、相当の期限を許与するよう求めることができるものとしています。

遺留分の額はどのように計算するのですか

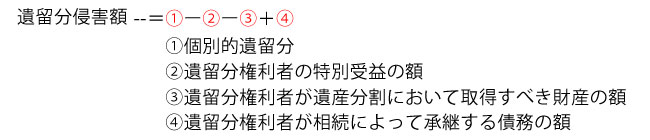

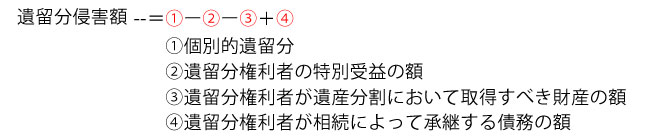

遺留分を侵害された者が、遺留分を請求するためには、まず自分の計算上の遺留分を出し、そこから自分が相続によって得た財産の額などを引き、現実に自分の遺留分はいくら侵害されているかを計算する必要があります。

遺留分の額の計算方法について、旧法では明確ではなかったことから、新法は、次のように定めています。

上の式で、「総体的遺留分」というのは、遺留分権利者全体が受け取ることのできる遺産全体に対する割合のことです。

その割合は、具体的には、直系尊属のみが相続人のときは1/3、それ以外のときは1/2を定められています(この点は、平成30年改正法による変更はありません。)。

総体的遺留分は、遺留分権利者全体割合なので、遺留分を主張する権利者の具体的な遺留分は、総体的遺留分のうち、自分に帰属する割合ということになります。これを「個別的遺留分」と呼んでおり、上の式の「総体的遺留分の割合×その相続人の法定相続分の割合」という式によって導かれます。

たとえば、被相続人の相続人が妻と長男と二男の2人の息子だとすると、総体的遺留分は1/2となり、個別的遺留分は、妻が1/4、BとCは各1/8となります。

平成30年改正法では、遺留分侵害額はどのように算定されることになりましたか。

遺留分の制度は、被相続人の財産について、遺留分権利者に最低限の取り分を保障する制度です。

遺留分権利者が被相続人の財産から遺留分に相当する財産を受け取ることができない場合の不足額のことを、遺留分侵害額といいます。

遺留分侵害額をどのように算定するかについて、平成30年改正法の施行前の民法では必ずしも明確でなかったため、平成30年改正法は、次のように定めました。

遺留分算定にあたって考慮される生前贈与の範囲については、どのような改正がなされましたか。

平成30年改正法施行前の民法は、遺留分算定の基礎となる財産の価額は、被相続人が相続開始の時に有していた財産の価額に贈与した財産の額を加え、そこから債務の額を控除して計算するものとしています。

この計算方法は、平成30年改正法によっても変更はないのですが、考慮される「贈与」の範囲について、新法は新たな規定を置いています。

平成30年改正法施行前の民法では、遺留分算定の基礎となる財産の価額に算入される贈与は、相続開始前の1年以内になされたものに限る、例外として、双方が遺留分権利者に損害を与えることを知っていた場合(加害の認識がある場合)は、1年以上前の贈与も遺留分算定のための財産に加える、と定めていました。

また、平成30年改正法施行前の民法では、相続人に対してなされた特別受益に当たる贈与は、相続開始の1年前であるかどうかにかかわりなく、すべて加算されていました。

これに対し、平成30年改正法は、相続人以外の者に対する贈与は、相続開始前の1年以内になされたものに限り、相続人に対してなされた贈与は、相続開始前の10年以内になされたものに限り、遺留分算定の基礎となる財産の価額に算入すると規定しています。

ただし、当事者双方が遺留分権利者に損害を与えることを知って贈与したときは、平成30年改正法施行前の民法と同様、1年前とか10年前といった期間の制限なく、財産に加算されます。

また、平成30年改正法では、相続人に対してなされた贈与は、相続開始前の1年以内のものであっても、特別受益に該当する贈与に限って、遺留分算定の基礎となる財産に加算されることとされています。

【改正法により、贈与が遺留分算定の基礎となる財産の価額に算入される場合】

遺産分割の対象となる財産が残されている場合の遺留分侵害額はどのように算定されることになりましたか。

遺留分の制度は、被相続人の財産について、遺留分権利者に最低限の取り分を保障する制度です。

遺産分割の対象となる財産が残されていて、遺留分権利者が遺産分割によってそこから財産を取得できる場合には、その取得額分については、遺留分の侵害はないことになります。

そのため、遺産分割の対象となる財産が残されている場合には、遺留分侵害額を算定する際に、遺留分の額からその取得額を控除することとされています。

遺留分侵害額をどのように算定するかについて、平成30年改正法施行前の民法では必ずしも明確でなかったため、平成30年改正法は、次のように定めました(Q 遺留分侵害額の算定方法)。

遺産分割の対象となる財産が残されている場合に遺留分侵害額がどのように計算されるかをみてみましょう。

【設例】

相続人は、妻と長男と二男の2人の息子の3人です。

被相続人死亡時の財産は2,500万円、長男に対する特別受益にあたる遺贈が500万円、相続人ではないQに対する遺贈が5,000万円ありました。債務はないものとします。

だれが、いくらの遺留分侵害額請求権を行使できるでしょうか。

遺産分割の対象となる財産が残されているため、まず、各相続人の遺産分割による取得額を計算します。

(遺産分割の計算)

妻の具体的相続分:(2,500万円+500万円)×1/2=1,500万円

長男の具体的相続分:(2,500万円+500万円)×1/4-500万円=250万円

二男の具体的相続分:(2,500万円+500万円)×1/4=750万円

(遺留分侵害額の計算)

妻の遺留分侵害額:(2,500万円+500万円+5,000万円)×1/2×1/2-0円-1,500万円=500万円

長男の遺留分侵害額:(2,500万円+500万円+5,000万円)×1/2×1/4-500万円-250=250万円

二男の遺留分侵害額:(2,500万円+500万円+5,000万円)×1/2×1/4-0円-750万円=250万円

したがって、Qに対して、妻は500万円、長男と二男は250万円を請求することができます。

最終的に、各自が受け取る額は次のようになります。

妻:1,500万円+500万円=2,000万円

長男:250万円+500万円(遺贈分)+250万円=1,000万円

二男:750万円+250万円=1,000万円

Q:5,000万円-500万円-250万円-250万円=4,000万円

被相続人Aが死亡し、Aの相続人は妻と息子の2人です。Aは、「Aの遺産すべてを妻に遺贈する」旨の遺言を作成していました。

Aの相続財産は、3,000万円の不動産だけで、相続債務500万円がありました。

この場合、遺留分侵害額はどのように計算されますか。

遺留分の制度は、被相続人の財産に対する相続人の最低限の取り分を保障するものです。そして、遺留分の額は、遺留分権利者の手元に最終的に残る額を意味することから、被相続人に債務があって、遺留分権利者がその債務を承継する場合には、遺留分権利者が承継した相続債務を弁済して後に、遺留分に相当する財産が残るようにする必要があります。

そこで、遺留分権利者が相続債務を承継した場合には、遺留分侵害額を算定するにあたって、承継した相続債務の額を加算することとされています(Q 遺留分侵害額の算定方法)。

設例のケースで、息子の遺留分は、3,000万円×1/2×1/2で750万円です。

そして、遺留分侵害額は、この750万円にAが承継する相続債務の額を加えて計算しますので、750万円+250万円=1,000万円となります。

この計算によると、妻が息子から遺留分請求を受けた場合、母親は息子に対し、遺留分の750万円に加え、息子が承継する相続債務の弁済資金に見合う250万円を渡す必要があることになります。

ですが、受遺者等(設例では妻)にしてみれば、遺留分権利者に相続債務の弁済資金を渡して遺留分権利者から債権者に弁済させるという回りくどい方法をとるより、自分で債権者に弁済することを望むのがむしろ普通でしょう。

実際に、妻が相続債務500万円全額を債権者に弁済した場合、従来は、妻が息子に対し、息子が負担すべき250万円を支払うよう請求するという、いわゆる求償の問題として処理すべきとされていました。

しかし、平成30年改正法では、遺留分権が行使されると金銭債権が発生することになりました(Q 遺留分請求の効力)。それなら、受遺者等が、遺留分権利者が相続分に応じて承継する債務を債権者に弁済して消滅させたときは、その額の限度で、金銭債権が消滅するものとした方が簡明です。

そこで、平成30年改正法は、遺留分侵害額の請求を受けた受遺者等が、遺留分権利者の承継する相続債務を弁済などして消滅させたときは、消滅した債務額の限度で、意思表示によって、遺留分権利者に対する金銭債務を消滅させることができるものとしました。

設例のケースでは、妻が相続債務全額の500万円を債権者に弁済した場合、妻は、息子が承継するはずだった債務250万円の限度で遺留分侵害請求権を消滅させることができ、遺留分として750万円を息子に支払えばよいことになります。