買換えには、「売却先行」「購入先行」「売却・購入同時進行」の3つの方法があります。売却の契約・購入の契約ともに相手方の事情も調整の上での契約となります。

担当スタッフがお客さまのご要望・ご事情・資金計画等を踏まえ無理のない安全・確実な取引を目指します。

買換え編

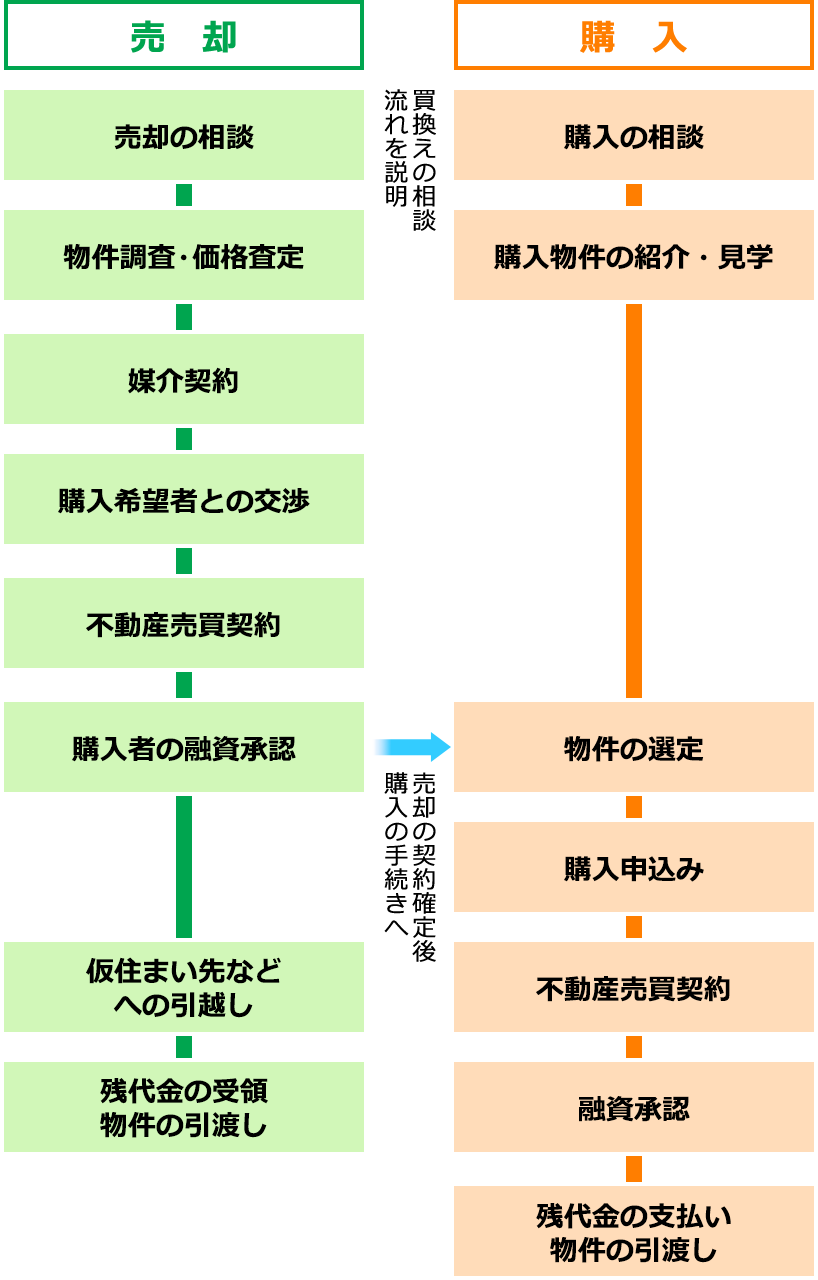

売却先行・購入先行

売却先行自宅を売却してから新居を購入する方法

購入の資金計画を立てやすく安全・確実な買換え方法です。ただし、一旦仮住まいをしなければならない、引越しを2回しなければならない、そのため余分な費用がかかる・・・などのデメリットがあります。

- メリット

-

- 売却金額が確定しているため資金計画が立てやすい。

- 売り急がずじっくりと売却活動ができる。

- デメリット

-

- 引渡しまでに購入物件が決まっていない場合、仮住まいが必要。

- 仮住まいのため引越しが2回となり、余分な費用と労力がかかる。

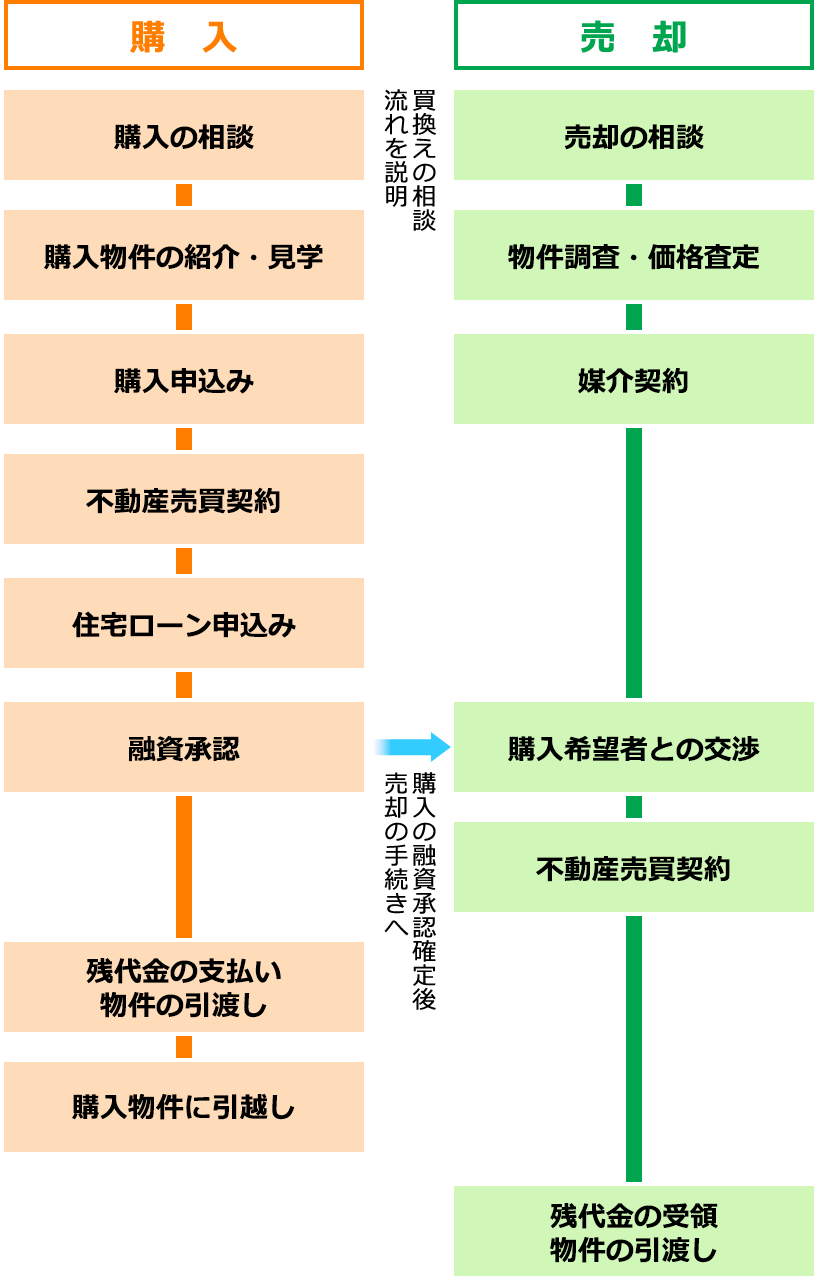

購入先行新居を購入してから自宅を売却する方法

売却資金に頼らずに新居を購入するため予算の裏付けがしっかりしている方、資金力のある方向きの買い換え方法です。購入物件をじっくり探すことができる、仮住まい費用がかからない、転居後売り出すことができるので家の全てを購入希望者に見せられる、住みながらの売却に伴う気疲れがない…などのメリットがあります。

- メリット

-

- 買い急がずじっくりと購入物件を探せる。

- 空き家にしてから売却することも可能。

- 引越しが1回で済む。仮住まいが不要。

- デメリット

-

- 購入資金の準備が必要。

- 売却価格や売却時期が確定していないため資金計画が未確定。

- つなぎ融資※を利用する場合、融資事務手数料、保証料、利息等が発生する。

※つなぎ融資とは/住宅・宅地の取得資金や工事代金に充てるため不動産の売却代金を得るまでの間一時的に資金を借りることをいいます。

つなぎ融資に関しましては、グループ会社「(株)L&Fアセットファイナンス」の商品のご紹介が可能ですので、各センターまでお問い合わせください

売却・購入同時進行

売却の契約と購入の契約それぞれ相手方の異なる契約の引渡しをできる限り同じ時期に合わせる買換え方法です。

契約する相手方が引渡しの時期などに同意をしていただくことが必要で難易度が高くなります。

買換えの税金

適用要件がありますので適用にあたっては事前に税務署または税理士にご確認ください。

自宅を売却した場合の3,000万円特別控除※

居住用財産を売却した場合は売却益から特別控除額を控除することができます。

自宅を買い換えた場合の買換え特例※

譲渡益に対する課税を将来に繰り延べる制度です。特定の居住用財産を買換えした場合は売却価格が取得価格を越える部分についてのみ譲渡所得が課税されます。

自宅を売却して売却損が発生した場合の特例

新たに住宅ローンを組んで自宅を購入した場合、旧自宅の売却損は他の所得(給与や不動産による所得など)と通算し控除しきれなかった部分は翌年以降3年間繰り越すことができます。

※「自宅を売却した場合の3,000万円特別控除」と「自宅を買い替えた場合の買換え特例」は新居の住宅ローン控除との選択適用になります。