マイホームの購入や売却の税金、アパートなど不動産経営の税金、財産としての不動産相続の税金など不動産に関わる税金の基本的なことを網羅しています。

マイホームを売却する場合

不動産を購入価格より高い価格で売却した場合、その差額に税金がかかります。この売却によって生じた所得を譲渡所得といいます。譲渡所得に対しては、他の所得と分離して所得税と住民税が課税されます。また、マイホームについては、譲渡所得税の免除又は軽減の特例があります。なお、譲渡所得がマイナスの場合には課税されることはありません。

●譲渡所得税の計算の仕方

① 譲渡所得

(注)譲渡所得の計算に必要な「譲渡収入」にはどんな収入が含まれますか。参照

② 課税譲渡所得

③ 税額計算

④ 税率

譲渡所得税・住民税の税率は、その不動産の所有期間によって異なります。

【譲渡所得税率】(復興特別税を含みます)

以下のフローチャートで、適用可能な特例を確認できます。

譲渡収入とは主に売買代金を指しますが、そのほかにも譲渡収入となるものがあります。

① 取得費

実額取得費、概算取得費のいずれか有利な方を取得費とすることができます。

a. 実額取得費とする方法

下記の土地・建物の購入代金、建築代金、購入の仲介手数料の他リフォームの設備費や改良費など取得に要した費用を合計した金額から、建物の減価償却費を差し引いた金額となります。

【マイホームの取得費となるもの】

【マイホームの取得費とならないもの】

b.概算取得費とする方法

② 減価償却費の計算方法

マイホーム(セカンドハウスなども含む)など非事業用資産の取得費計算上の減価償却費は、アパートなど貸付事業用の減価償却費の計算と異なります。

【住宅の法定耐用年数】

マイホームの売買契約書には、土地と建物の価格が総額で記載されているものがあります。土地建物の金額の区分について、税法上特別の規定はありません。合理的な算定方法であれば良いとされています。

具体的な区分方法としては、次のような方法が考えられます。もし①で計算が可能な場合には①で計算するのが最も合理的な方法になります。

①

消費税から建物価格を逆算する方法

建物価額 =(消費税額 ÷ 10%(8%、5% 又は3%))+ 消費税額

土地価額 = 土地・建物の合計額 - 建物価格

※消費税率は購入時の税率で計算して下さい。

②

標準建築単価を基に計算する方法

建物価格 = 建物の標準的な建築価額表(注)による価格 - 減価償却費

(注)『購入時の資料を紛失してしまいました。「取得費」はどのように計算すればいいですか。』 参照

③

固定資産税評価額の比率で按分する方法

④

土地の時価を算定し残りを建物価格とする方法

付近に取引事例が多く、その評価に客観性がある場合に採用できます。

土地価額は地価公示価格を参考にする方法なども考えられます。

譲渡所得の計算上、取得費は実額か概算(譲渡収入金額×5%)とされています。実額による取得費の金額は購入時の契約書等により証明できます。しかし、契約書類等を紛失した場合、全て概算取得費で計算しなければならないのかというと、そうではありません。契約書以外の証明資料により客観的にみて相当の根拠があると認められる場合は実額による取得費の金額で申告することができます。

下記のような証明書類をできる限り用意して、購入時の状況説明と契約書類等の紛失理由を書いた「申述書」を確定申告書に添付し、税務署に提出します。その内容に信憑性があると認められるとその申告は認められます。

①

出金により購入価額として支払った金額が明らかに証明できる通帳等

②

借入金の入金、その資金に基づいた購入代金の支払い、その後の住宅ローンの支払いの状況が確認できる通帳等

③

住宅ローンを借りた金銭消費貸借契約書のコピー、ローンの償還表等

④

抵当権の設定金額の状況がわかる(借入金の金額がわかる)全部事項証明書

⑤

購入当時の不動産業者の、価格が記載されているパンフレット等

また、このような書類の他、次のように当時の購入価額を推定する方法もあります。

上記の書類の補完資料として、「申述書」に次の推定価格を記載すればさらに信憑性が増します。

① 土地

一般財団法人日本不動産研究所が公表している「市街地価格指数」を基にして、売却価額に指数の割合を乗ずることにより購入当時の価額を推定する方法。

② 建物

「建物の標準的な建築価額表」(国土交通省)を基にして、購入当時の価額を推定する方法。

以上で計算した金額は実際の購入価額を証明するものではありませんので、購入時の契約書類は紛失することがないように大切に保管するようにしましょう。

【建物の標準的な建築価額表(国土交通省)】

相続・遺贈または贈与により取得した不動産は、原則として前の所有者の取得費・取得時期を引き継ぎます。この他、収用の買換え特例や固定資産の交換の特例等の税金の特例を使って取得した場合にも前に所有していた不動産の取得費・取得時期を引継ぎます。

等価交換、居住用の買換えなどの場合には、取得費は引き継がれますが、取得時期は引き継がれません。特例適用後に短期(所有期間5年以下)で譲渡するようになった場合などは、税率が高くなりますので要注意です。

譲渡費用とは譲渡のために直接要した費用をいいます。そのため、居住している間にかかった修繕費や固定資産税など、その資産の維持や管理のためにかかった費用、または売った代金の取立てのための費用などは譲渡費用になりません。

【譲渡費用に含まれるもの】

譲渡所得の計算において、「所有期間」「建築年月日」「居住期間」は税率計算や税制上の特例などで重要な要素となります。特例の適用を検討する際は特にお気をつけください。

所有期間は、譲渡した年の1月1日現在で何年が経過しているかで求めます。

例えば2020年(令和2年)11月10日に購入した資産を2025年(令和7年)11月11日に譲渡した場合、同日で満5年を超えても、譲渡した2025年(令和7年)の1月1日で5年を超えなければ長期譲渡所得となりません。2026年(令和8年)1月1日以降に譲渡した場合に長期譲渡所得となります。

居住期間は、入居日と退居日の間の日数をいいます。

居住期間は実際に入居してから退居するまでの期間です。例えば単身赴任などで家族と離れて暮らしているときでも、その事情が解消すれば家族と一緒に生活すると認められる場合は、その期間は居住期間として認められます。

解釈が難しい場合は専門家・税務署等に必ず確認をするようにして下さい。

所有期間は譲渡した年の1月1日現在で何年が経過しているかで求めます。税額計算での長期譲渡所得、短期譲渡所得の判定(5年)や、居住用の軽減税率の特例(10年)で重要な判定の要素となります。

例えば、2020年(令和2年)11月10日に購入した資産を2025年(令和7年)11月11日に譲渡した場合、同日で満5年を超えても長期譲渡所得となりません。2026年(令和8年)1月1日以降に譲渡した場合に長期譲渡所得となります

(例)

・相続で取得したマイホームを2025年(令和7年)3月に8,000万円で売却

・取得費は不明、譲渡費用は300万円

・持分は土地・建物ともに夫婦共有で2分の1ずつ

・「居住用財産の3,000万円特別控除」と「居住用財産の10年超所有軽減税率の特例」の適用条件を満たしている

「居住用財産の3,000万円特別控除」と「居住用財産の10年超所有軽減税率の特例」を適用すると、税額は以下のようになります。

(例)

・古家付の土地を売却したい

・不動産業者には建物を取り壊して売却するようアドバイスを受けたが、建物を取り壊すと居住用の家がなくなるが、居住用財産の3,000万円特別控除の適用は受けられるか

更地であっても、下記の条件であれば居住用3,000万円特別控除の適用があります。

①

その土地等の譲渡に関する契約が、家屋を取り壊した日から1年以内に締結され、かつ、その家屋を居住の用に供しなくなった日以後3年を経過する年の12月31日までに譲渡したものであること。

②

その家屋を取り壊した後、譲渡に関する契約を締結した日まで、駐車場等他の業務の用途に供していないこと。

(注)「軽減税率」「買換え特例」の適用にあたっては、その家屋が「取り壊した年の1月1日で所有期間10年を超えている」ことが条件となります。

(例)

・妻が相続で取得した土地に、夫名義で建てたマイホーム

・2025年(令和7年)3月に5,000万円(建物400万円、土地4,600万円)で売却

・取得費・譲渡費用は1,600万円(建物400万円、土地1,200万円)

・「居住用財産の3,000万円特別控除」と「10年超所有軽減税率の特例」の適用条件を満たしている

居住用家屋の所有者と敷地の所有者が異なる場合、家屋の所有者については「3,000万円特別控除」の適用がありますが、土地の所有者についてはこの特例の適用がないのが原則です。しかし、家屋と敷地の所有者が異なる場合でも、家屋所有者の譲渡所得の金額から特別控除額 3,000 万円が全額控除しきれないときは、次に揚げる要件のすべてに該当する場合に限り、その控除しきれない金額を敷地所有者の譲渡所得の金額から控除することができます。

①

その家屋とともにその敷地の用に供されている土地等の譲渡があったこと。

②

その家屋の所有者とその敷地の所有者とが親族関係を有し、かつ生計を一にしていること。

③

その敷地の所有者は、その家屋の所有者とともにその家屋を居住の用に供していること。

税額計算は以下のようになります。

(例)

・マイホームの敷地400㎡の一部を建替え資金を捻出するため売却を考えている

・庭先部分100㎡を売却した場合、居住用財産の3,000万円特別控除の適用はあるか

次の状態で以下のように扱われます。

①

その土地の一部の譲渡が、その居住用家屋の譲渡と同時に行われたものであるときは特例の対象となります。

②

その土地の一部の譲渡が、その居住用家屋の譲渡と同時に行われていない場合、特例の対象とはなりません。 したがって図のような庭先の一部譲渡は特例の対象にはなりません。家屋のある敷地部分であれば特例の対象になります。

(例)

・相続により取得した店舗併用住宅(居住部分3/4・店舗部分1/4)

・2025年(令和7年)3月に6,000万円で売却

・取得費は不明、譲渡費用は300万円

・居住用部分について「居住用財産の3,000万円特別控除」と「10年超所有軽減税率の特例」の適用条件を満たしている

「居住用財産の3,000万円特別控除」と「10年超所有軽減税率の特例」を適用すると、税額は以下のようになります。

なお、居住部分の面積がその家屋の面積のおおむね90%以上を占めている店舗兼住宅については、その家屋全部を居住部分とみて、「居住用の3,000万円特別控除」の適用を受けても差しつかえないことになっています。

(例)

・マイホームを売却するにあたり、敷地が広いため、2分割して、2人の買主に別々に売却するという話が来ている。この場合、居住用財産の3,000万円特別控除は全体に適用できるか

居住用財産の敷地を2つに分割して、一部は土地のみを譲渡し、残りは土地と家屋とを共に譲渡した場合、いわゆる庭先だけの譲渡は居住用財産の譲渡には該当しないものとして取り扱われます。

しかし、(例)のように居住用財産の一部の譲渡であっても、その譲渡がその居住用財産の全部を譲渡する計画の下に、その居住用財産の全部を譲渡するための一連の行為として行われたものであり、かつ、同一年中にその全部の譲渡が完了している場合には、その全部の譲渡について、居住用3,000万円特別控除の適用があります。

(注)2区画以上に分割して譲渡する場合、税務上は問題ないのですが、不動産業者と同等の分譲事業となるため、宅地建物取引業法の制約があります。

(例)

・8年前に2,800万円で購入したマンションを本年に3,400万円で売却

・譲渡費用は108万円

・買換資産(中古一般住宅)を6,500万円(自己資金1,000万円、ローン5,500万円、返済期間35年)で購入

両者を比較すると、住宅ローン控除を適用した方が有利です。

(例)

・マイホームを弟(別生計)へ売却した

・弟はその家に住み、私は別の場所に新たなマイホームを建てた

・親族への売却だが居住用財産3000万円特別控除は適用できるか

マイホームを特殊関係者に対して譲渡した場合、その譲渡所得について3,000万円特別控除の特例等の適用はありません。

特殊関係者の範囲は次のとおりです。

①

その個人の配偶者及び直系血族。

②

その個人の親族(①の者を除く。以下同じ。)でその個人と生計を一にしているもの及びその個人の親族でその家屋の譲渡がされた後その個人とその家屋に居住するもの。

③

その個人とまだ婚姻の届出をしていないが事実上婚姻関係と同様の事情にある者及びその者の親族でその者と生計を一にするもの。

④

①から③に掲げる者及びその個人の使用人以外の者でその個人から受ける金銭などにより生計を維持しているもの及びその者の親族でその者と生計を一にしているもの。

⑤

その個人、その個人の①及び②に掲げる親族、その個人の使用人若しくはその使用人の親族でその使用人と生計を一にしているもの又はその個人に係る③及び④に掲げる者がその発行済株式等の50%超を有する同族会社その他これに準ずる関係のあることとなる会社その他会社以外の法人。

なお、特殊関係者等に該当するかどうかの判定は、②を除き、居住用財産を譲渡した時点で判定することになります。

ご質問の「弟」ですが、②の親族ではありますが、「その個人と生計を一にしている」ことも「譲渡がされた後その個人とその家屋に居住する」こともありません。したがって、弟でも居住用の特例は受けることができます。

(例)

・相続により取得したマイホームを7,000万円で譲渡

・取得費は不明、譲渡費用は300万円

・「居住用財産の3,000万円特別控除」「10年超所有軽減税率の特例」の適用要件を満たしている

・本年中に5,000万円(取得費用を含む)の買換資産を購入

(例)

・4年前から転勤により大阪に住んでいる

・それ以前は東京の自宅に家族5人で住んでいたが、大学に入学した長男だけを東京に残して他の家族は大阪へ転居した

・所有者である私の住民票は大阪にあるが、親族のみが居住する東京の自宅を売却した場合、居住用財産の3,000万円特別控除は受けられるか

所有者が、居住の用に供さなくなった日から3年を経過する日の属する年の年末までに売却した場合、3,000万円の特別控除の適用はあります。しかし、それを超えて売却した場合は以下の要件をすべて満たした場合に特例を受けることができます。

①

従来その家屋の所有者として居住していたこと。

②

所有者が居住の用に供さなくなった日以後引き続き生計を一にする親族の居住の用に供している家屋であること。

③

生計を一にする親族の居住の用に供さなくなった日から1年以内に譲渡すること。

④

所有者がその家屋を居住の用に供さなくなった日以後において、他の居住用財産の譲渡所得について「3,000万円特別控除」「10年超所有軽減税率の特例」「特定居住用財産の買換え特例」等の適用を受けていないこと。

⑤

現在生活の拠点として利用している家屋が自己の所有する家屋でないこと。

(注)

確定申告の際に譲渡者の戸籍の附票の写し、譲渡物件に居住していた生計を一にする親族の住民票の写し、譲渡した家屋と現在生活の拠点として居住している家屋の全部事項証明書(登記簿謄本)の提出が必要となります。

(例)

・父所有の土地(所有期間10年超)に2017年(平成29年)11月に完全分離型の二世帯住宅を建築

・父と息子で区分所有

・2025年(令和7年)3月に8,000万円で売却(建物対価3,000万円、土地対価5,000万円)

・取得費は不明※、譲渡費用は400万円(建物譲渡費用150万円、土地譲渡費用250万円)

※土地・建物とも計算の便宜上取得費を不明としている。

その他の条件

・完全分離型の二世帯住宅

・一階、二階ともに床面積は同じ

・一階は父が、二階は息子がそれぞれ所有している

・父及び息子は別生計

・土地は父が単独で所有

完全分離型の二世帯住宅で、土地が父の単独所有の場合、土地について父利用部分(全体の建物の床面積のうち、父所有分が占める割合)は居住用となりますが、息子利用部分(全体の建物の床面積のうち、息子所有分が占める割合)は、自己の居住用以外となり、居住用の特例の適用は受けられなくなります。

(例)

・マイホームを売却

・一昨年に前自宅を6,000万円で売却し(取得費2,000万円)、その売却代金と自己資金1,000万円を合計した7,000万円で買い換えたもの

・この際「特定居住用の買換え特例」を適用

・本年中に9,000万円で売却

・譲渡費用300万円

※減価償却費等その他の費用は考慮しない

税額は以下のようになります。

(注)

「特定居住用の買換え特例」を適用した場合、買換資産は前資産の取得価格を引き継ぎ、取得時期は引き継ぎません。そのため買替資産の取得費は前資産の取得費2,000万円と追加で資金を出した1,000万円の合計となります。取得時期は一昨年から起算しますので5年以下短期譲渡所得となります。

また、取得後3年以内ですと3,000万円の特別控除も3年に一度の特例ですので適用が無いこととなります。

不動産を売却して損失が出た場合、その損失は給与など他の所得と通算することはできません。しかし、マイホームに関しては特例があります。譲渡損が出た場合、その損失を他の所得と損益通算(相殺)することができ、相殺しきれない損失があるときは翌年以降3年間繰越控除することができます。

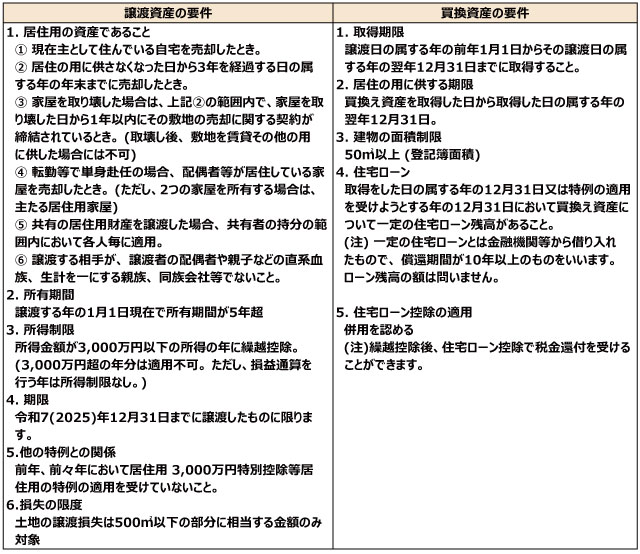

特例は2種類あります。

①

居住用財産の買換え等の場合の譲渡損失の損益通算及び繰越控除

マイホームを譲渡して損失がある場合、給与所得等他の所得と損益通算をすることができます。

損益通算してもなお引ききれない譲渡損がある場合、損益通算をした翌年以後3年間その他の所得から繰越控除することができます。所得税・住民税が繰越控除の対象です。

【ケーススタディ】

【 損益通算と譲渡損失繰越控除の計算例 】

②

特定居住用財産の譲渡損失の損益通算及び繰越控除(買換えの必要なし)

この特例は、買換え資産を購入する必要はありませんが、損益通算できるマイホームの損失の金額の限度が、「借入金残高-譲渡代金」(債務超過状態)になっています。そのため、実際に利用できる方の範囲は狭いものになっています。

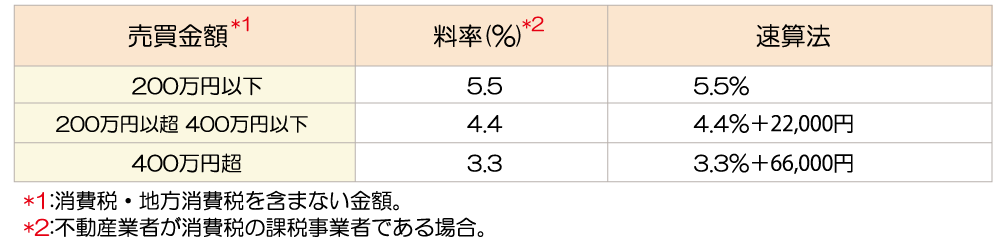

物件表示価格に、「消費税の課税対象となる建物の価格」と「非課税取引となる土地の価格」が含まれている場合、仲介手数料を算出する基礎となる売買価格は、消費税を含まない金額を元に計算します。売主が個人でマイホームの場合、建物に消費税が課税されていませんので総額を元に計算することになります。

例:物件価格6,000万円(税込)

建物価格が2,700万円(うち消費税200万円)

土地価格が3,300万円(非課税)とします。

仲介手数料:5,800万円 × 3.3% + 6.6万円 = 198万

【不動産仲介手数料】 2019年8月30日国土交通省告示第493号(2019年10月1日施行)

※詳しくは報酬額の制限をご確認ください。

(例)

・親が生前マイホームとして使っていた土地・家屋を相続により引き継いだが、そこに住む予定がないため売却した

・売却益が発生するが、生前に親が住んでいたことから居住用3,000万円特別控除を適用して申告できるか

居住用3,000万円特別控除は、土地・家屋の所有者がそこに居住していないと適用はできないこととなっています。したがって、親の自宅を相続しても、その後相続人が居住せずに売却すると、その控除はありません。

相続した空き家には別途の規定が設けられており、以下の要件を満たせば相続した空き家にも3,000万円の特別控除が適用できます。

① 相続開始直前に被相続人が1人で居住していたこと(被相続人が要介護認定を受けており、老人ホーム等に入居している場合等一定の場合を含む)

② 相続又は遺贈により家屋及びその敷地を取得すること

③ 1981年(昭和56年)5月31日以前に新築された家屋であること(マンションを除く)

④ 2016年(平成28年)4月1日から2027年(令和9年)12月31日までに売却すること

⑤ 相続開始日以後3年目の年末までに売却すること

⑥ 売買金額が1億円以下(共有で譲渡する場合には合計が1億円以下)であること

⑦ 相続開始から売却まで空き家であったこと(貸付けの用等に供されていないこと)

⑧ 相続人が家屋を除却して売却すること、家屋つきで売却する場合は耐震改修工事をすること、または譲渡年の翌年2月15日までに取壊しもしくは耐震改修工事をすれば適用可能になりました)

⑨ 相続税の取得費加算特例の適用を受けないこと(【相続した財産を売却した場合、相続税を「取得費」に加算することができる特例があると聞きました。内容について教えてください。】 参照)

(注)相続取得した相続人が3人以上の場合、特別控除額は1人につき2,000万円に引き下げられます。

「譲渡所得の内訳書」記載例(2面・3面)