マイホームの購入や売却の税金、アパートなど不動産経営の税金、財産としての不動産相続の税金など不動産に関わる税金の基本的なことを網羅しています。

保有しているときの税金

固定資産税・都市計画税は、毎年1月1日時点での不動産の所有者に課税される税金です。市区町村が、不動産等の評価をし、その評価額(固定資産税評価額という)を基に税額を計算し、納税者へ納税額を通知します。納税者は手元に届いた納税通知書により税金を納めます。納税は年4回の分割で行いますが、一括で納税することもできます。

固定資産税評価額は3年に一回見直すことになっています。住宅用地と新築住宅については、課税標準や税額の軽減措置があります。

1. 税金計算

①

固定資産税評価額

「固定資産税評価額」とは国が定めた「固定資産評価基準」に基づいて、市町村が決定します。評価額は、土地については時価(公示価格)の70%くらい、建物については建築費の60~70%くらいです。

この評価額は原則として、3年ごとに見直されます。次回評価替えは令和6(2024)年に行われます。

固定資産税評価額を用いる税金

・固定資産税・都市計画税

・不動産取得税

・登録免許税

・相続税、贈与税

②

固定資産税の課税標準

固定資産税の課税標準は基本的に固定資産税評価額です。住宅用地については以下の調整を図り課税標準を計算します。

(1)土地

a.

住宅用地の特例

住宅用地の軽減特例で、住宅用地はその評価額が1/6または1/3となります。この適用後の評価額が課税標準となります。

b.

負担調整

上記a. の調整後、さらに調整が加えられます。土地の場合、3年に1度の評価替えで急激に価格が上昇すると、納税者の税負担が急に増大することになります。これを是正するため、土地の固定資産税評価額が大きく上昇したときに、上昇率を抑制して徐々に上昇させることにしています。この抑制する率を「負担調整率」といいます。

(2)建物

固定資産税評価額=課税標準

③

都市計画税の課税標準

都市計画税の課税標準も基本的に固定資産税評価額です。住宅用地には特例や負担調整があります。

④

標準税率・制限税率

固定資産税の税率は原則1.4%としています(標準税率)。地方税法によって各市町村は条例でこれと異なる税率を定めることができるとされていますが、ほとんどの自治体は1.4%のようです。また都市計画税は0.3%を制限税率としています。東京都の場合、23区は0.3%ですが、他の市町村では0.2%台の自治体があります。

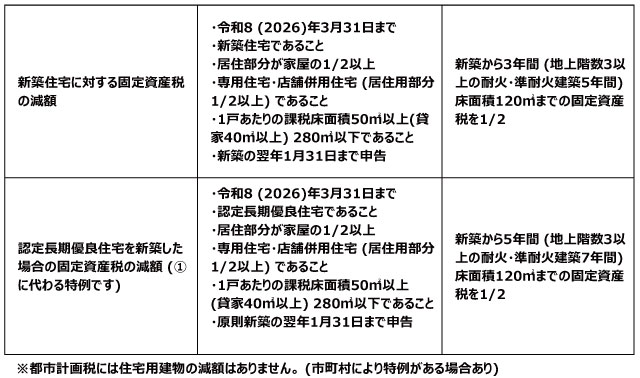

2. 新築住宅等の税額軽減

3. 住宅用地の課税標準の軽減

住宅用地とは、住宅用家屋(専用住宅・セカンドハウス・アパート等)の敷地、住宅用家屋の敷地と一体となっている庭・自家用駐車場をいいます(特定の空き家以外住宅がある限り適用)。

建替えのため住宅を取り壊し、賦課期日である1月1日時点において建物が存在しない場合でも、土地について次の要件を満たすものは、住宅用地の軽減を受けることができます。

①

その年の前年の1月1日において住宅用地であったこと

②

住宅の新築が、建て替え前の住宅の敷地と同一の敷地において行われること

③

その年の前年1月1日における建て替え前の住宅の所有者と建て替え後の住宅の所有者が同一であること

④

その年の1月1日において、次のいずれかであること

a.

住宅の新築工事に着手していること

b.

住宅の新築について建築基準法の確認済証の交付を受けており、かつ、直ちに新築工事に着手するものであること

c.

住宅の新築について、建築基準法の確認申請書を提出しており、確認済証交付後直ちに新築工事に着手すること

なお、上記の適用を受けるためには所定の手続きが必要となります。

一般的な不動産取引の慣行では、精算日の起算日を1月1日もしくは4月1日として、売主・買主それぞれの所有期間に応じて納税通知書の年税額を日割りで按分して精算します。

ただし、固定資産税・都市計画税はその年1月1日時点の不動産の所有者に課税されるものなので、不動産の売主がその年度の固定資産税等を支払う義務があります。

〔注意点〕

①

納税通知書は、通常5月頃にその年の1月1日の所有者である売主に送られてくるため、1月~5月頃の残金(引渡し)においては、

a.

納税通知書が届くまで精算を延期する。

b.

前年度の税額をもとに仮精算して納税通知書が届いたときに再精算する。

c.

前年度の税額をもとに精算して再精算しない。

という3つの方法から売主・買主間で予め取り決めておく必要があります。

②

また、 c. の方法の場合、3年に1度の固定資産税評価額の評価替えにあたる年や税制改正による税率・軽減の特例の内容が変更された年等は、前年度の税額と大きく異なるので特に注意が必要となります。

③

固定資産税等の精算金は税金計算上売主の譲渡代金として扱われます。

賃貸アパート・マンションもマイホーム同様、保有することにより固定資産税・都市計画税が課税されます。また、この固定資産税・都市計画税は、その土地・建物が不動産賃貸業に100%供されている場合、不動産所得計算上の必要経費になります。

新築住宅等の軽減・住宅用地の軽減

自己の居住用かどうかという用途にかかわらず、その建物がマイホームの軽減の要件を満たせば、固定資産税・都市計画税の軽減の特例を受けることができます。(Q 固定資産税・都市計画税とはどのような税金ですか。また、マイホームの特例はありますか。)参照

①

アパート・マンション経営にかかる消費税には以下のようなものがあります。

②

消費税の計算方法

消費税は次のように計算して納税します。

③

消費税の申告と納税

個人の場合、その年の翌年3月31日までに申告・納税する必要があります。

④

高額資産購入時の制限

1取引単位につき1,000万円以上の高額資産を購入した場合、その年以後3年間免税事業者になることや簡易課税制度の選択は出来ません。

⑤

居住用賃貸建物の制限

居住用賃貸建物を購入しても仕入に係る消費税の計算に含めることは出来ません。

居住用賃貸建物とは下記の全てに該当する建物を言います。

㋑購入または建築に係る税抜対価が1,000万円以上であること

㋺その建物の設備・構造に照らし合わせて住宅貸付用に使用されないことが明らかな建物以外の建物

不動産を賃貸している場合には、その賃貸料収入は不動産所得として所得税の課税対象となります。その年の所得税額は、不動産所得に給与所得など他の所得を合算して計算されます。また所得税の他、住民税が課税されます。

1. 不動産所得の計算

不動産所得の金額 = 収入金額 - 必要経費

① 収入金額

・家賃

・地代

・礼金

・権利金

・敷金・保証金のうち、返還を要しないもの(退去時に返還する分は収入金額に含まれません)

・共益費などの名目で受け取る電気代、水道代や掃除代など

・更新料

賃貸借の契約などによってその年の1月1日から12月31日までの間に収入すべき金額として確定した家賃などの金額です。12月31日現在その年の家賃が未収でも収入金額に含めなければいけません。

② 必要経費

2. 不動産賃貸事業の開始

賃貸事業を開始した場合は、主に以下の書類を税務署に届け出ます。(2と3は任意です)

3. 青色申告

申告の方式を「青色申告」にすることにより下記の特典があります。

4. 減価償却費

減価償却費は、建物やその附属設備などの資産を税法上定められた方法で金額を算定し、その耐用年数にわたって必要経費とすることをいいます。

① 減価償却資産

② 減価償却の方法

個人の場合、原則定額法により計算をしますが、事前に「減価償却資産の償却方法の届出書」を税務署に提出すれば定率法が認められます。

③ 減価償却費の計算式 (2007年(平成19年)4月1日以降取得分)

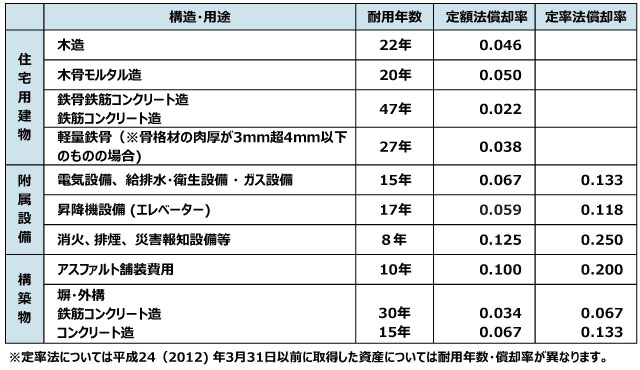

【法定耐用年数・償却率表】

④ 中古資産を取得した場合の取り扱い(簡便法)

a. 法定耐用年数を全部経過したもの

(法定耐用年数)×20/100

b. 法定耐用年数の一部を経過したもの

(法定耐用年数-経過年数)+ 経過年数 × 20/100

(注)1年未満の端数は切り捨て、上記の計算による年数が2年未満のときは2年とする。

※ 個人が国外中古建物を賃貸し不動産所得を有する場合に、その年分の不動産所得の金額の計算上、国外不動産所得の損失の金額があるときは上記a. b.(簡便法)により計算した減価償却費に相当する金額はなかったものとみなされます。

【ケーススタディ】

●賃貸人の条件

① 賃貸マンション(鉄筋コンクリート造)

② 給与所得 800万円

③ その他の条件

・所得控除 100万円

・給与の源泉徴収税額 97万円

・住宅ローン控除 ローン残高1,000万円 × 0.7% = 7万円

●所得計算

●所得税の計算