「土地活用」は、資産運用の基本的な知識を身に付け、税制や税法上の特例を理解したうえで、資産全体を総合的に把握することが大切です。また、立地条件や広さ・形等によってもベストな活用方法は異なります。本コンテンツは、土地活用のポイントをQ&A、ケーススタディで解説しています。

4

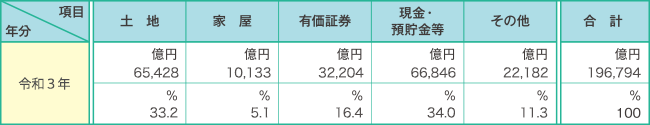

相続財産にみる資産資産の約4割は土地・家屋

1.約4割は不動産

次に、国税庁の「令和3年分 相続税の申告事績の概要(出典、国税庁ホームページ)」を見てみましょう。

相続財産の金額の内訳

国税庁「令和3年分の相続税の申告の状況について」より作成

(注)結果は、単位未満を四捨五入してそのまま記載しているため、合計と内訳の計は必ずしも一致しません。

国税庁の発表資料から、相続税を申告した人の相続財産の4割程度は土地と家屋であることがわかります。

土地・家屋は分割することが難しいため、実際に相続が発生した際に、いわゆる争族(あらそうぞく)になるケースも少なくありません。

2.相続税の改正

相続税は、相続財産の価額が基礎控除の額を超える場合には申告が必要になり、相続税を納めなければなりません。

平成27年1月1日以後に発生した相続からは、この基礎控除の額は以下のとおり、改正前の6割に縮減されました。

例えば、平成26年12月31日までに発生した相続であれば、父親、母親、子どもが2人いる4人家族で、父親が亡くなり相続が発生した場合、相続人は母親と子ども2人となり、この場合の相続税の基礎控除額は8,000万円でした。

つまり、相続財産が8, 000万円以下であれば、相続税はかかりません。

これが、平成27年1月1日以後に発生した相続からは、基礎控除の額は4,800万円に引き下げられました。

これにより、いままでは相続税とは無縁だと思われていた方々にも、平成27年1月1日以後に相続が発生した場合には相続税が課される可能性がある、ということになります。

なお、相続税の課税割合は、平成24年で全国平均は4.2%でしたが、平成27年以降は8%以上の水準で推移しており、改正前の2倍近い割合となっています。

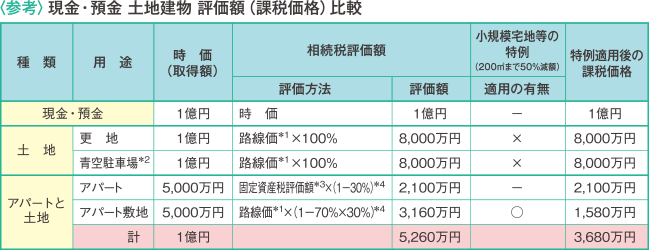

3.相続税評価額の比較(現金と土地)

それでは、ここで相続財産が金融資産である場合と不動産である場合の相続税評価額について比較してみましょう。

金融資産である場合

金融資産である現金・預金の相続資産としての相続税評価額は、その金額そのものとなります。

不動産である場合

これに対して、土地・建物は用途に応じて評価額が減額され、さらに一定の要件に該当すれば課税価格を大きく減額できる小規模宅地等の特例があります。

例えば、時価(取得費)が5,000万円のアパートとその敷地5,000万円(200m²)の合計1億円を相続する場合に特例を適用できれば、相続税評価額(課税価格)を3,680万円に下げることができ、6,320万円(最大値)も相続税評価額(課税価格)を低くできる場合もあります。

(注)相続財産の評価の方法、相続対策は第2章で詳しく説明します。

*1 路線価は公示地価の80%が目安とされています。

*2 アスファルト舗装などの構築物がない場合としています。

*3 建物の固定資産税評価額は、建築費の60%程度となっていることが多いようです。

*4 借地権割合を70%、借家権割合を30%で計算しています。