「土地活用」は、資産運用の基本的な知識を身に付け、税制や税法上の特例を理解したうえで、資産全体を総合的に把握することが大切です。また、立地条件や広さ・形等によってもベストな活用方法は異なります。本コンテンツは、土地活用のポイントをQ&A、ケーススタディで解説しています。

3

相続対策としての土地活用

Q15

相続対策としての土地活用を考えています。

遊休地をそのまま持っている場合と、土地活用を行っている場合の違いについて教えてください。

A

遊休地など未利用の場合は、賃貸住宅の敷地のような権利関係がありませんので、自用地として評価され、評価減はありません。

賃貸住宅などの敷地の評価は、「貸家建付地」とされ、借地権割合と借家権割合が考慮され、減額されます。

解説

解説

遊休地としてそのまま持っている場合は、自用地評価となりますので評価減はありません。一方、賃貸住宅の敷地(貸家建付地)の評価は次のように計算します。

賃貸住宅などの敷地は、借家人が利用することになるため、地主が自由に使える土地(自用地)よりも土地の評価が低くなります(自用地の評価額から、借家人の権利に相当する額を差し引いた評価になります)。

借地権割合は国税局が地域ごとに設定しています。地価の高い地域ほどその割合が高くなりますが、住宅地では約60%になるのが一般的です。国税庁のホームページに掲載されている財産評価基準書(路線価図・評価倍率表)の中に表示されていますのでご確認ください。

借家権割合は全国すべての地域について30%と決められています。

借地権割合が60%の地域で、賃貸割合100%の場合の貸家建付地の評価

コラム

コラム

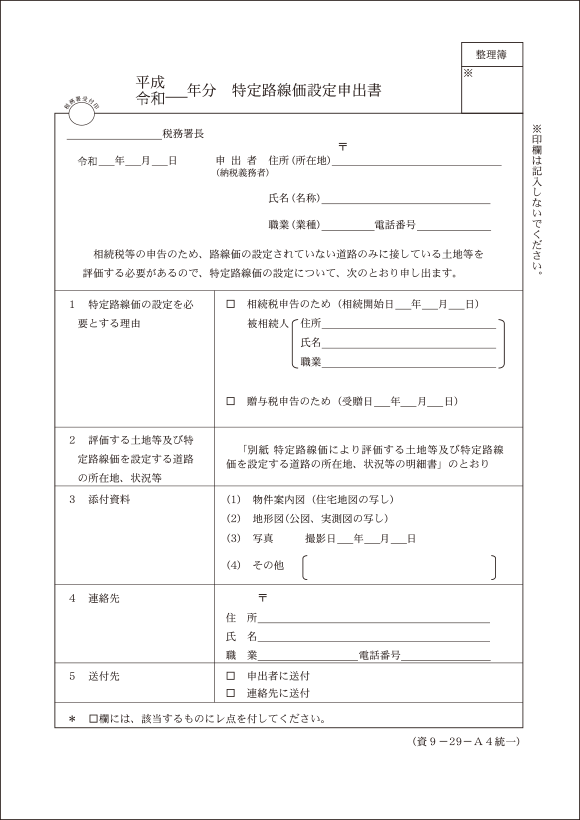

「路線価」がない場合

路線価地域内であるのに、路線に路線価が設定されていないことがあります。例えば、道路が行止まり私道の場合、通常路線価は設定されていません。このように路線価の設定されていない道路のみに接している土地について、相続税や贈与税の申告のため評価する必要がある場合には、税務署に「特定路線価設定申出書」を提出し、路線価を設定してもらう手続きをとることとなります。通常ですと、申出後1ヵ月程度で、税務署から路線価が通知されます。