「土地活用」は、資産運用の基本的な知識を身に付け、税制や税法上の特例を理解したうえで、資産全体を総合的に把握することが大切です。また、立地条件や広さ・形等によってもベストな活用方法は異なります。本コンテンツは、土地活用のポイントをQ&A、ケーススタディで解説しています。

3

相続対策としての土地活用

Q13

相続税と財産の評価の関係について教えてください。

A

相続税は、相続財産の価額の合計額が、基礎控除額を超えた場合に、その超える部分に対して課税されます。相続財産の価額は、財産を評価して計算します。土地の評価は、土地の利用状況によって大きく変わってきます。

解説

解説

課税対象となる相続財産には、土地・建物などの不動産、現金・預貯金・有価証券(株式)などの金融資産、ゴルフ会員権などのその他の資産で、金銭に見積もることができる経済的価値のあるすべてのものが含まれます。

相続財産の評価は、時価で行いますが、時価を的確に把握することは必ずしも容易ではないことから、財産の評価については「財産評価基本通達」が定められ、全国統一的な取扱いを行っています。

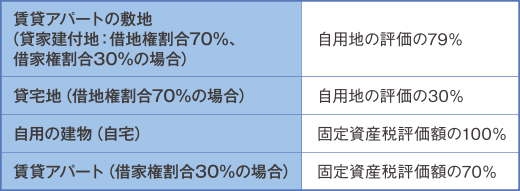

特に、土地・建物については、用途・権利関係によって評価額が大きく変わりますので詳細に定められています。

土地の評価の基本になる自用地(自分で使用している土地)の評価額は、取引価格の指標といわれる「地価公示」の約80%とされています。

建物の評価額は、「固定資産税評価額」を用いますが、「固定資産税評価額」は、建築工事総額の約60%になっていることが多いようです。

評価例 自用地の評価を100%とすると…

さらに、社会的政策の観点から、土地の評価額を軽減する特例が「租税特別措置法」で認められています。

代表的な特例が「小規模宅地等の特例」です。被相続人の自宅または店舗や事務所などに使われていた宅地等について、保有の継続・事業の継続を要件に課税価格を50%から80%減額する計算特例が認められています(詳しくは、コラム 小規模宅地等の特例を受けると相続税が安くなる?も参照してください)。

相続財産の価額の合計額が大きければ大きいほど、相続税の負担が重くなります。

被相続人の財産を効率的に相続人に引き継ぐために、相続財産の評価を減額することが重要になってきます。